Что делать, если вам пришел иск от МФО?

Может ли МФО подать иск в суд?

Как подготовиться к иску?

Перечень советов для заемщика в судебном разбирательстве

Можно ли отменить задолженность?

По статистике больше 40% клиентов Микрофинансовых организаций (МФО) имеют просрочки по платежам более чем на 3 месяца. Рассказываем, чем грозит просрочка заемщику и что делать, если вам пришел иск от МФО.

Может ли МФО подать иск в суд?

Когда заемщик берет в долг у МФО, он подписывает договор с компанией, что отдаст средства в указанный срок. Если этого не происходит, МФО вправе обратиться с иском в суд для принудительно взыскания задолженности с помощью судебных приставов.

Еще один вариант – это обращение МФО к коллекторам. Компания продает долг коллекторскому агентству, которое взыскивает долг по своим законам. Для микрофинансовой организации продать долг коллекторам проще, чем привлекать суд и платить судебные издержки. Однако если сумма долга небольшая (к примеру, 10 000 рублей), коллекторы неохотно берут в работу такие дела. А значит, чтобы получить свои деньги обратно, МФО вынуждена обращаться суд.

Основанием для иска будет служить договор между МФО и заемщиком (неважно был ли он подписан лично или заключен через Интернет). Если одна из сторон не соблюдает условия договора, вторая вправе обратиться в суд.

Как подготовиться к иску?

Если вам пришел иск от МФО, то рекомендуем получить профессиональную помощь юриста. Если у вас нет желания или средств обращаться к юристу, то можете самостоятельно подготовиться к судебному процессу. При этом особое внимание нужно уделить аргументации своей позиции.

В ходе судебного производства не стоит говорить, что договор с МФО был подписан под давлением третьих лиц (доказать это будет крайне сложно, да и в глазах судьи это может прозвучать как детское оправдание). Фразы «не доглядел», «недопонял», «не заметил» также будут звучать как отговорки.

Что же делать? Внимательно изучить исковое заявление, собрать собственные доказательства, изучить кредитный договор и доп. соглашения, а при необходимости – обратиться к юристу.

Перечень советов для заемщика в судебном разбирательстве

Ответчику, так же как и истцу, следует соблюдать все требования гражданского судопроизводства. Повышенное внимание стоит уделить:

- Сбору доказательной базы (это один из важнейших этапов, от которого зависит успех всего процесса);

- Присутствию на каждом заседании (при наличии уважительной причины лучше направить в суд ходатайство об отложении судебного заседания);

- Ознакомлению с материалами дела (желательно изучить все документы, предоставленные истцом);

- Соблюдению сроков обжалования судебных решений (в течение 1 месяца с даты его принятия в окончательной форме);

- Использование ответчиком своих прав на предоставление доказательств, дачу объяснений, допрос свидетелей и т.д.

Можно ли отменить задолженность?

Нет, списать долг могут только тем гражданам, которых признали банкротом во внесудебном или судебном порядке. Это единственный законный способ полностью списать долги по кредитам и займам. Пройти процедуру упрощенного банкротства через МФЦ могут граждане с суммой долга от 50 000 до 500 000 рублей (с учетом всех штрафов и пени) и закрытыми исполнительными производствами из-за отсутствия доступного для реализации имущества. Узнать подробнее про условия и порядок этого процесса можно в статье «Упрощенная процедура банкротства».

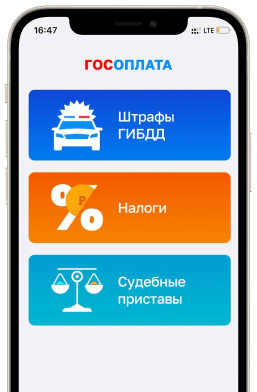

Важно! Проверить наличие исполнительных производств в официальной базе ФССП можно через сервис «ГосОплата». Для этого укажите ФИО должника, его дату рождения и регион.

Остальным отдавать долг все же придется. В таких случаях можно посоветовать договориться с МФО о реструктуризации или отсрочке долга.

Реструктуризация долга означает прощение всех штрафных санкций при условии погашения всей суммы займа. Возможность и условия применения этой опции прописаны в договоре с МФО. Обычно такую услугу предоставляют должникам, которые:

- Потеряли работу из-за сокращения или закрытия фирмы;

- Потеряли трудоспособность из-за болезни;

- Потеряли часть зарплаты не по своей вине (работодатель уменьшил оклад по соглашению сторон);

- Попал в форс-мажорную ситуацию (пожар, наводнение и т.п.).

Чтобы оформить реструктуризацию займа необходимо:

- Посетить офис МФО и подать заявку;

- При положительном решении подписать новый договор и составить график платежей.

Таким же образом можно договориться с МФО об отсрочке платежа (кредитных каникулах) на срок от 1 до 3 мес. Условия предоставления отсрочки должны быть также прописаны в договоре. Основаниями для кредитных каникул (отсрочки платежа) могут быть:

- Снижение уровня доходов (минимум на 30%);

- Тяжелая болезнь;

- Потеря кормильца;

- Декретный отпуск по беременности или уходу за ребенком;

- Призыв в армию;

- Потеря имущества (пожар, ограбление и т.д.);

- Увольнение из-за сокращения или закрытия компании;

- И другие уважительные причины.

У некоторых компаний получить такую услугу можно онлайн в личном кабинете на сайте МФО, но учтите, что зачастую отсрочка платежа влечет за собой повышение процентной ставки.

Концелидзе Эднарий Эмзариевич Эксперт по юридическим вопросам