УСН с 2025 года

Как было раньше?

Что изменилось в «упрощёнке» с 2025 года?

Выгодно ли менять ОСН на УСН в 2025 году?

УСН продолжает быть самым популярным выбором как для предпринимателей, так и для небольших организаций. С этого года в Налоговое законодательство внесены значительные изменения, которые расширяют пороги применения «упрощёнки». В этой статье мы рассмотрим, как работала УСН раньше, какие изменения вступили в силу с 2025 года и стоит ли на неё переходить.

Как было раньше?

УСН предоставляет организациям возможность снизить налоговую нагрузку и упростить ведение бухгалтерии. Для того чтобы применять такую систему, компания должна соответствовать определённым критериям по доходам, численности работников и стоимости основных средств (ОС). Ограничения на максимальный доход и стоимость основных средств регулярно пересматривались. В 2024 году действовали следующие лимиты: выручка не превышает 112 500 000 р. (за 9 месяцев), стоимость основных средств – не больше 150 000 000 р., численность сотрудников – до 100 чел.

Что изменилось в «упрощёнке» с 2025 года?

С этого года в силу вступили изменения, касающиеся лимитов по доходам и стоимости ОС, отмены повышенных ставок и нового порядка начисления НДС для «упрощенцев».

Новые лимиты для УСН

Чтобы оставаться на «упрощёнке» в 25 году компании должны будут соблюдать обновлённые условия:

- Доходы за 9 мес. прошлого года – не больше 337 500 000 р. (лимиты будут индексироваться на коэффициент-дефлятор).

- Остаточная стоимость ОС – не больше 200 000 000 р.

- Кол-во сотрудников – не больше 130 чел.

Эти изменения открывают возможность для более крупных компаний применять УСН и упрощают переход на данную систему.

Если раньше плательщик уже применял УСН, он вправе остаться на этой системе при соблюдении двух условий:

- доходы за отчетный период – не больше 450 млн. р.

- остаточная стоимость ОС – не больше 200 млн. р.

Отмена повышенных ставок

Ранее при превышении установленного лимита применялись повышенные ставки: 8% при УСН «Доходы» и 20% при УСН «Доходы - расходы».

Теперь повышенные ставки отменены. Это важное изменение делает УСН ещё более привлекательной для бизнеса, так как позволяет снизить налоговую нагрузку и улучшить финансовые показатели.

С этого года по УСН будут применяться исключительно базовые ставки:

- 6% - на УСН «Доходы»;

- 15% - на УСН «Доходы - расходы».

Ставки будут действовать до тех пор, пока выручка не превысит лимит в 450 000 000 р.

НДС на УСН

Наибольшее внимание привлекает введение НДС для «упрощенцев». Согласно новому закону № 176-ФЗ от 12.07.2024, компании, применяющие УСН, должны будут уплачивать НДС, если годовая выручка превышает 60 000 000 р. Это изменение требует от предприятий тщательного анализа своей финансовой деятельности и, возможно, пересмотра бизнес-стратегий. Хорошая новость в том, что данное изменение коснется лишь 3,2% юридических лиц и ИП, применяющих УСН.

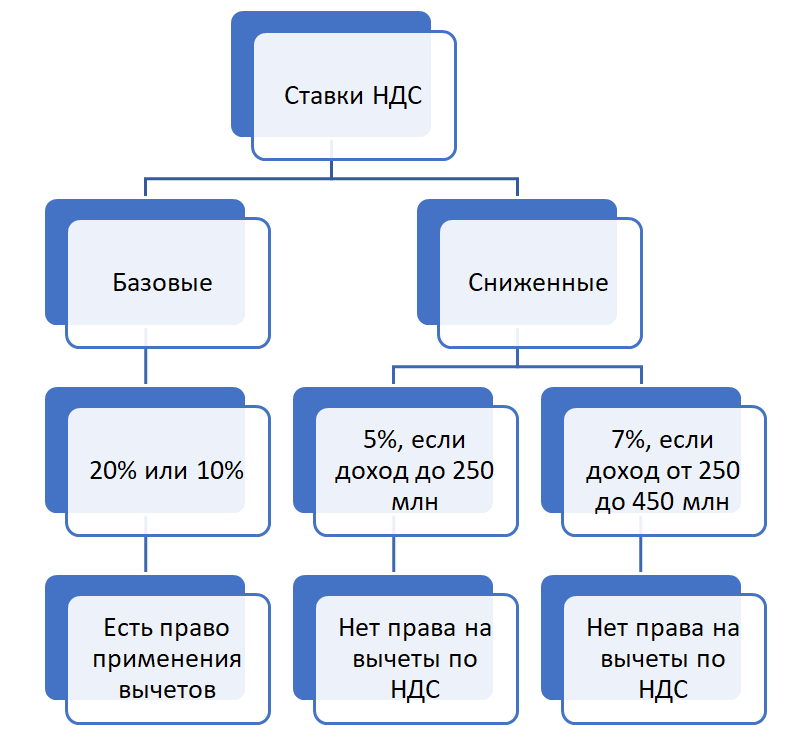

Получить освобождение от уплаты НДС смогут вновь зарегистрированные организации и ИП. Чтобы получить освобождение, не нужно подавать заявление или иным образом уведомлять налоговую. Если соблюдается условие – освобождение будет действовать автоматически. Сдавать декларацию по НДС в этом случае не нужно.Если доход превысил сумму в 60 млн р., то уже со следующего месяца «упрощенцу» нужно будет платить НДС по базовым или сниженным ставкам (на выбор). Заявление о выборе ставки оформлять не нужно – выбранный способ налоговая узнает из декларации по НДС.

На УСН «Доходы - расходы» оплаченный НДС будет относится к расходам, которые уменьшают базу налогообложения. Таким образом, если годовая выручка составила 84 000 000 р. с учетом НДС 14 000 000 р., то налог будет рассчитан с 70 000 000 р.

Сдавать декларацию по НДС нужно 1 раз в квартал до 25 числа месяца, следующего за истёкшим кварталом, а платить налог — каждый месяц до 28го числа. Если это выходной, то дата переносится на ближайший рабочий день.

Выгодно ли менять ОСН на УСН в 2025 году?

Ответ на вопрос о целесообразности перехода на УСН зависит от конкретной ситуации каждого предприятия. Для бизнеса с невысокой выручкой и особыми условиями ведения деятельности, когда доходы значительно меньше 60 млн. р., переход на «упрощёнку» может оказаться более выгодным благодаря снижению налоговой нагрузки и упрощению бухгалтерии.

При желании перейти на УСН стоит учитывать внесенные изменения, касающиеся уплаты НДС.

Если доход плательщика на ОСН в прошлом году меньше 60 млн. р., то при переходе на «упрощёнку» с этого года он будет освобожден от НДС. Отказаться от такой льготы невозможно. Кроме того, суммы НДС, принятые ранее, подлежат восстановлению.

Плательщики с доходами от 60 млн. р. при переходе на УСН смогут самостоятельно выбрать ставку по НДС (обычную или пониженную).

Если плательщик на ОСН применял общую ставку НДС 20% (или 10%), то восстанавливать суммы НДС при переходе на «упрощёнку» не нужно. Если применялись пониженные ставки 5 или 7%, то при переходе на УСН налогоплательщик не имеет права на налоговые вычеты и должен восстановить принятые в период ОСН суммы НДС.

Концелидзе Эднарий Эмзариевич Эксперт по юридическим вопросам