Кто такие антиколлекторы?

Кто такие антиколлекторы и что они предлагают?

Как отличить хорошего антиколлектора от плохого?

Есть ли смысл обращаться к ним за услугами?

Совсем недавно появились так называемые «антиколлекторы», предлагающие должникам услуги «юридической помощи». Число пострадавших от такой «помощи» растет ежедневно. Рассказываем, чем занимаются эти специалисты, стоит ли к ним обращаться и как не нарваться на мошенников.

Кто такие антиколлекторы и что они предлагают?

Антиколлекторы или как их еще называют «раздолжнители», оказывают населению платные услуги по полному или частичному избавлению от долгов (так они обещают). Форма ведения бизнеса у них бывает разная – это могут быть как индивидуальные предприниматели, так и целые агентства.

Общение с антиколлекторами стоит недешево – в среднем, одна консультация обходится должнику в 1000 рублей. Еще одна предоставляемая услуга – сопровождение и «отстаивания интересов» должника на всех этапах взыскания. Эта услуга стоит еще дороже – от 30 000 рублей. Итого, сумма получается кругленькой.

За эти деньги хорошие кредитные юристы предлагают должникам следующую помощь:

- Юридическую экспертизу кредитного договора;

- Расчет реального размера задолженности;

- Проведение переговоров с коллекторами и представителями банка;

- Составление заявлений в суд, сбор доказательной базы;

- Сокращение размера долга путем его реструктуризации;

- Защиту интересов должника в суде и т.п.

В настоящее время в сети можно встретить немало объявлений, в которых антиколлекторы обещают клиентам следующие результаты:

- Снижение штрафов, комиссий и иных платежей при взыскании долга через суд;

- 100%-гарантию избавления от долгов;

- Расторжение договора с кредитной организацией;

- Полную остановку исполнительного производства и мн.др.

- Отсрочку или «кредитные каникулы» – перенос даты погашения задолженности на более поздний срок;

- Рассрочку – оплату образовавшегося долга равными частями в течение определенного времени.

- Реструктуризацию – соглашение об изменении условий кредита (снижение процентной ставки, изменение графика платежей, пролонгация кредита и т.п.).

- Рефинансирование – объединение нескольких кредитов в один с более низкой ставкой и на более продолжительный срок.

Некоторые «раздолжнители» обещают избавить от долгов или вернуть 250% от оплаты. Подобная реклама кажется заманчивой, особенно если человек находится в стрессе из-за сложившихся проблем и отчаянно ищет выход из ситуации. Но давайте разберемся, как на самом деле работают антиколлекторы.

Как показывает практика, среди них есть те, кто реально может помочь должнику, а есть и те, кто, взяв деньги за свои услуги, никак не повлияют на ситуацию. Схема работы последних довольно «мутная». Чаще всего, она направлена на затягивание сроков взыскания долга.

Такие антиколлекторы советуют должниками игнорировать коллекторов, сменить номера телефонов или настроить переадресацию. В этом случае время уходит, а задолженность продолжает расти. Антиколлекторы могут всячески успокаивать должника, давать обещания о том, что долг будет списан. Но по факту, это лишь пустые разговоры, которые вводят должника в заблуждение.

Надеяться, что банк или МФО спишут долг, бессмысленно, потому что это просто-напросто им невыгодно. Списание происходит в исключительных случаях, например, если должник – тяжелобольной человек или инвалид. Законно списать долг можно только, пройдя через процедуру банкротства. Чтобы подать заявку через МФЦ, должник должен соответствовать нескольким критериям:

- Размер общего долга – от 50 до 500 тысяч;

- Наличие закрытых исполнительных производств;

- Отсутствие имущества, которое можно было бы реализовать для погашения долга.

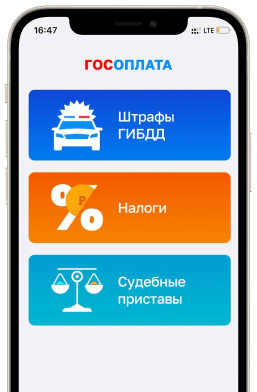

Проверить, есть ли у Вас исполнительные производства, а также долги по судебным делам, налогам и автомобильным штрафам можно через сервис ГОСОПЛАТА.

Сама процедура банкротства – не такая простая и быстрая. К тому же, она имеет свои последствия для должника. Например, банкроту будет сложно получить новый кредит или займ, если вдруг понадобятся деньги. Поэтому банкротство – скорее крайняя мера, к которой прибегают, если других возможностей избавиться от долгов нет.

Как отличить хорошего антиколлектора от плохого?

Хорошие антиколлекторы не делают громких заявлений и не обещают сомнительных результатов (например, полное списание долга). Они предлагают своим клиентам профессиональную юридическую консультацию, внимательно изучают кредитные договоры и находят спорные моменты, позволяющие снизить размер задолженности и отказаться от навязанных услуг (например, страховки). Кроме того, хороший антиколлектор поможет подготовить обращение в суд (при необходимости) и защититься от коллекторов. Такой специалист убережет клиента от попытки обмана и договорится с банком об отсрочке или реструктуризации долга.

Плохие антиколлекторы – непрофессионалы и мошенники. Обращаясь к ним, должники теряют последние деньги и кучу времени. Отличить их можно по многим признакам. Уже на первой встрече они могут пообещать клиенту:

- Списать все долги за очень короткий срок (например, 2 дня);

- Отменить задолженность перед любой МФО;

- Существенно снизить процентную ставку, списать все пени и штрафы и т.д.

- Переоформить имущество на членов семьи и родственников;

- Сменить фамилию и имя и спрятаться от коллекторов;

- Оформить поддельные документы о получении инвалидности;

- и другие нелегальные методы работы.

Такие специалисты могут давать очевидные советы, например, записывать все разговоры с коллекторами на диктофон. За такую «консультацию» они часто берут деньги, хотя подобные инструкции по общению с коллекторами легко можно найти в Интернете.

Немало на рынке юридических услуг откровенных махинаторов, которые могут предложить клиентам:

Подобные способы не что иное, как простое «выкачивание денег». Они могут замаскировать проблему, но никак не решить ее. В будущем такие методы могут грозить дополнительными судебными разбирательствами. Следуя рекомендациям плохих антиколлекторов, должники пребывают «в розовых очках», тем временем их долг из-за начисления штрафных санкций и пени продолжает расти.

Есть ли смысл обращаться к ним за услугами?

Добросовестным заемщикам лучше решать вопросы напрямую с представителями банка или МФО. Обратиться к хорошему антиколлектору имеет смысл, если:

- Профессионализм этого специалиста не вызывает сомнений;

- Банк отказывается предоставлять отсрочку, рассрочку или реструктуризацию долга;

- Вы попали в сложную юридическую ситуацию;

- Коллекторы оказывают на Вас эмоциональное или психологическое давление;

- Оплачивать услуги кредитного юриста лучше после того, как проблема будет решена.

Чтобы избежать негативных последствий, главное – это действовать, а не игнорировать имеющийся долг. Путь к возникновению просрочки у всех разный. Если у Вас есть объективные причины неуплаты кредита или займа, обращайтесь не к антиколлекторам, а непосредственно в банк или МФО. К уважительным причинам относятся:

- Существенное падение дохода из-за сокращения/увольнения;

- Продолжительная болезнь;

- Потеря трудоспособности;

- Несчастный случай и т.д.

В большинстве случаев банки и кредитные организации идут навстречу клиентам, поскольку заинтересованы в возврате средств. При наличии уважительной причины они могут частично или даже полностью отменить начисленные штрафы и пени.

Если Ваш долг передан коллекторам, не бойтесь. В настоящее время их деятельность строго регулируется законом. Они не вправе хамить, грубить, докучать бесконечными звонками и визитами, портить имущество или угрожать Вам и Вашим родственникам. Если подобное произошло, смело подавайте жалобу на имя руководителя коллекторского агентства, в национальную ассоциацию коллекторов НАПКА или в ФССП. Если жалоба не возымела успеха, обратитесь в прокуратуру или полицию.

Итак, краткие выводы:

- Связываться с антиколлекторами стоит, только если Вам нужная профессиональная юридическая консультация, а компетенция специалиста не вызывает сомнений;

- Не стоит обращаться к тем, кто дает громкие обещания и предлагает не совсем законные методы работы;

- Списать долг можно только в исключительных случаях. Обычно банки идут навстречу лишь тяжелобольным и пожилым людям. Всем остальным нужно будет вернуть деньги или пройти через процедуру банкротства;

- Если у Вас возникли временные финансовые трудности, лучше обратиться к кредитору напрямую. В большинстве случаев, банки идут навстречу клиентам и предлагают кредитные каникулы, рассрочку или реструктуризацию долга.

Концелидзе Эднарий Эмзариевич Эксперт по юридическим вопросам