Как закрыть ИП с долгами?

Основания для ликвидации ИП

Списываются ли долги после закрытия?

Что делать, если ФНС отказывается закрывать ИП с долгами?

Пошаговая инструкция по закрытию ИП с долгами

Индивидуальные предприниматели могут в любой момент поставить свой бизнес на паузу и прекратить деятельность. Помешать этому не могут ни обязательства по договорам, ни задолженности по налогам и взносам. Узнайте, как закрыть ИП с долгами, в материале ниже.

Основания для ликвидации ИП

Физлицо может прекратить предпринимательскую деятельность в статусе ИП на следующих основаниях:

- снятие с рег.учета по заявлению ИП;

- уход из жизни (в этом случае закрытие ИП происходит на основании справки из Загса);

- признание физлица банкротом;

- по решению суда в принудительном порядке (при грубых нарушениях закона со стороны ИП);

- по решению налоговой службы (если ИП не сдает отчетность и не платит налоги в течение 15 месяцев);

- окончание срока действия документа (вида на жительство), подтверждающего право ИП временно или постоянно проживать на территории РФ.

Таким образом, закрыть ИП можно как добровольно, так и принудительно.

Списываются ли долги после закрытия?

Нет, надеяться на то, что государство спишет долги, не следует. Налоговые амнистии случаются крайне редко, да и то касаются только самых безнадежных и старых задолженностей.

Таким образом, прекратить деятельность в качестве ИП можно, однако обязанность по оплате страховых взносов, налогов и прочих задолженностей возлагается на гражданина, которого имел статус ИП. При длительной неуплате вопрос об их взыскании будет решаться в суде со всеми вытекающими последствиями, вплоть до принудительного взыскания службой судебных приставов.

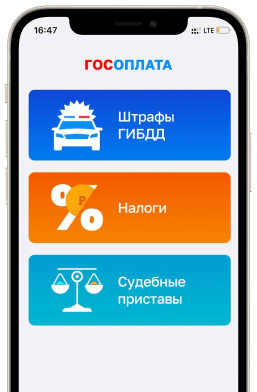

Кстати, проверить наличие судебных или налоговых задолженностей, а также неоплаченные автоштрафы, можно через сервис ГОСОПЛАТА.

Единственный законный способ списать долги – это получить статус банкрота. Инициировать процедуру банкротства может как сам должник, так и его кредитор. Подробнее об этом читайте в материале «Как списать долги по кредитам».

Что делать, если ФНС отказывается закрывать ИП с долгами?

Отказать в закрытии ИП с долгами могут только в том случае, если гражданин неправильно заполнил заявление или не оплатил госпошлину при подаче документов. В остальных случаях отказать в регистрации прекращения деятельности гражданина в качестве ИП не имеют права.

Пошаговая инструкция по закрытию ИП с долгами

Закрыть ИП с долгами не так сложно, как кажется на первый взгляд. Для этого нужно:

- Уволить наемных работников (если такие есть);

- Снять с учета кассовый аппарат;

- Закрыть расчетный счет;

- Сформировать квитанцию на оплату пошлины. Сделать это можно на сайте ФНС в разделе «Уплата налогов и пошлин». Выберите раздел «Индивидуальным предпринимателям» → «Уплата госпошлины». Далее выберите тип документа (платежный документ) и укажите вид и наименование платежа («Госпошлина за регистрацию ИП» → «Госпошлина за регистрацию прекращения деятельности в качестве ИП»).

- Оплатите госпошлину в размере 160 рублей (через Госуслуги, отделение банка или мобильное приложение);

- Подайте заявление по форме № P26001 в налоговую инспекцию или многофункциональный центр;

- Заплатите страховые взносы;

- Сдайте декларацию и заплатите налоги.

Форма № P26001

В условиях пандемии ФНС России разработал специальный сервис, с помощью которого подать заявление можно дистанционно, даже не имея электронной подписи. Чтобы направить заявку, выберите раздел «Прекратить деятельность».

Далее укажите ОГРНИП или ИНН и выберите способ предоставления документа (доступна услуга «В электронном виде без электронной подписи заявителя»).

Налоговая рассмотрит заявление в течение 3х рабочих дней и пришлет результаты рассмотрения по e-mail. При положительном решении вас пригласят в подразделение ФНС. Заявление № Р26001 распечатывается налоговой службой и подписывается заявителем при предъявлении паспорта.

Важно! При направлении документа в электронном виде с электронной подписью (в том числе через МФЦ или нотариуса), пошлину оплачивать не нужно.

Закрытие ИП не отменяет таких обязанностей, как уплата страховых взносов и налогов. В сложных и неопределенных ситуациях не обязательно сразу же закрывать ИП. Вы можете перейти на другой налоговый режим (налог на профессиональный доход для самозанятых). Подробнее об этом можно узнать в статье «Как платить налоги самозанятым?». Правда, такой переход возможен только в том случае, если у вас нет наемных работников, а доход от предпринимательской деятельности не превышает 2 400 000 рублей/год.

Если все же вы решили закрыть ИП, то ничего страшного в этом нет. При желании в будущем вы снова можете вернуться к бизнесу и зарегистрироваться в качестве ИП.

Если на вас работают люди, то перед закрытием ИП, вы должны уволить сотрудников и выплатить им зарплату в день увольнения. Если нарушить это условие, то можно получить штраф в размере 1 000-5 000 рублей (ст. 5.27 КоАП РФ).

Что касается других задолженностей, то их также нужно погасить в установленные законом сроки. Например, страховые взносы нужно заплатить в течение 15 дней после закрытия ИП.

Срок перечисления налогов зависит от режима налогообложения:

- УСН, ЕСХН, ЕВНД – не позднее 25 числа месяца, следующего за закрытием ИП;

- ОСНО – НДФЛ в течение 15 дней после снятия ИП с учета, НДС – не позднее 25го числа месяца, следующего за кварталом закрытия;

- ПСН – согласно срокам, указанным в патенте.

Концелидзе Эднарий Эмзариевич Эксперт по юридическим вопросам