Налоговый вычет при покупке жилья в браке

Что такое налоговый вычет?

Имущественный вычет

У официального брака есть много преимуществ, одно из которых – возможность получить двойной налоговый вычет при покупке жилья (до 1300000 рублей). Рассказываем всё, что нужно знать об имущественном налоговом вычете в браке, в нашей новой статье.

Что такое налоговый вычет?

Налоговый вычет позволяет вернуть уплаченные ранее налоги в установленных законом случаях (покупка квартиры, лечение детей/супруга, оплата спортивных занятий и т.п.). Вернуть налог могут все резиденты РФ (гражданство не важно). Главное – иметь доходы, облагаемые налогом по ставке 13% и соблюсти условия для предоставления вычета.

Важно! Каждый год можно вернуть 13% от суммы вычета, но не больше уплаченного налога. К примеру, налоговый вычет на спорт составляет 120 тысяч, но это не значит, что можно вернуть всю эту сумму. Налог к возврату составит 120 000 х 13% = 15 600 рублей.

Имущественный вычет

Рассмотрим, сколько уплаченных налогов могут вернуть супруги при покупке недвижимости:

- Квартира куплена без кредитов – максимальная сумма, с которой будет определен вычет, составляет 2 миллиона рублей на каждого супруга (итого, 4 миллиона). Вернуть можно 2 000 000 х 13% = 260 000 рублей (520 000 на двоих).

- Квартира куплена в ипотеку – наибольшая сумма расходов на покупку жилья составляет 2 миллиона (на каждого). Максимальная сумма расходов на уплату процентов по ипотечному кредиту – по 3 миллиона. Итого, вернуть можно максимум 650 000 рублей (1 300 000 на двоих).

- Квартира куплена, а муж (жена) уже получал(а) налоговый вычет ранее – для второго супруга вычет по расходам на покупку недвижимости составит 2 миллиона, по уплаченным процентам – 3 миллиона (если жилье было оформлено в ипотеку). Передать свое право на вычет супругу, который уже получал вычет ранее, нельзя.

- Если жилье куплено в браке, оно считается совместно нажитым имуществом. Не важно, кто из супругов является владельцем недвижимости по документам и на чьи деньги была куплена квартира. Каждый из супругов имеет право на получение налогового вычета.

- Супруги могут распределить расходы на покупку недвижимости по своему усмотрению. Например, если стоимость квартиры 3 миллиона, это может быть 2 000 000 + 1 000 000 (в этом случае, один супруг сможет вернуть 260 000, а второй – только 130 000). Указать пропорции нужно в заявлении, которое подается в налоговую инспекцию (единожды).

- Если вы уже однажды воспользовались правом вычета, но лишь частично (например, квартира стоила 1300 000 рублей), то остаток (700 000 руб.) может быть перенесен на другой объект.

- Если собственником недвижимости является супруг, то при подаче заявления в ИФНС, второй супруг должен приложить свид-ство о праве собственности и свид-ство о браке.

- Имущественный вычет предоставляет один раз за всю жизнь. Если вы уже один раз вернули 260 тысяч, то при покупке новой недвижимости, претендовать на вычет вы не сможете. Если же, например, один из супругов вернул только 200 тысяч, то при покупке новой квартиры, он сможет вернуть оставшиеся 60 тысяч.

- Если квартира оформлена в ипотеку, для получения налогового вычета не нужно ждать погашения кредита.

- Заявление на налоговый вычет по ипотечным процентам можно подавать ежегодно или один раз в несколько лет. Уплаченную сумму процентов нужно подтвердить справкой из банка. Супруги самостоятельно договариваются, как распределить расходы по уплате процентов для получения вычета (0/100, 30/70, 50/50 и т.п.). В отличие от стоимости квартиры проценты можно распределять в новой пропорции ежегодно.

- Если недвижимость куплена у близкого родственника супруга (например, у бабушки, сестры или мамы), получить налоговый вычет может только второй супруг. Например, если квартира была куплена у родного брата жены, супруга не сможет получить вычет, а муж сможет.

Важные моменты:

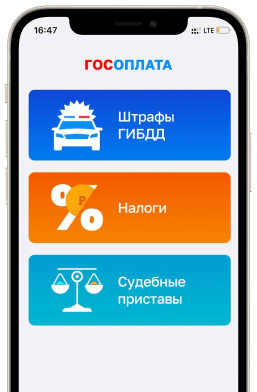

Чтобы проверить, нет ли у вас задолженностей по налогам, воспользуйтесь сервисом ГосОплата. Для поиска достаточно указать ИНН и войти на сайт через Госуслуги.

Концелидзе Эднарий Эмзариевич Эксперт по юридическим вопросам