Торговый сбор: кто и когда должен его платить?

Что это за сбор?

Кто должен платить сбор и кто от него освобожден?

Как встать на учет в ФНС?

Как оплачивается торговый сбор?

Торговый сбор – один из видов местных налогов, взимаемых с предпринимателей и юрлиц за право заниматься розничной торговлей на определенных территориях. Торговый сбор был введен в Москве ещё в 2015 году, однако до сих этот платёж вызывает у столичных предпринимателей множество вопросов. Давайте разберем, кому, когда и сколько нужно заплатить в 2024 году.

Что это за сбор?

Торговый сбор — это платеж, установленный для определенных категорий бизнеса, занимающихся розничной торговлей. Этот сбор идёт в местный бюджет и направлен на улучшение условий ведения бизнеса в городе.

Налоговый кодекс разрешает взимать с юрлиц такой сбор в городах федерального значения (такой статус в России имеют всего 3 города), однако пока он действует только на территории г. Москвы. Чтобы установить данный сбор в других субъектах федерации, необходимо издание дополнительного закона.

Кто должен платить сбор и кто от него освобожден?

Торговый сбор обязаны перечислять в бюджет юридические лица и предприниматели, занимающиеся розничной торговлей на территории муниципального образования, где введён данный сбор. Платеж взымается с ИП и организаций на ОСНО и УСН.

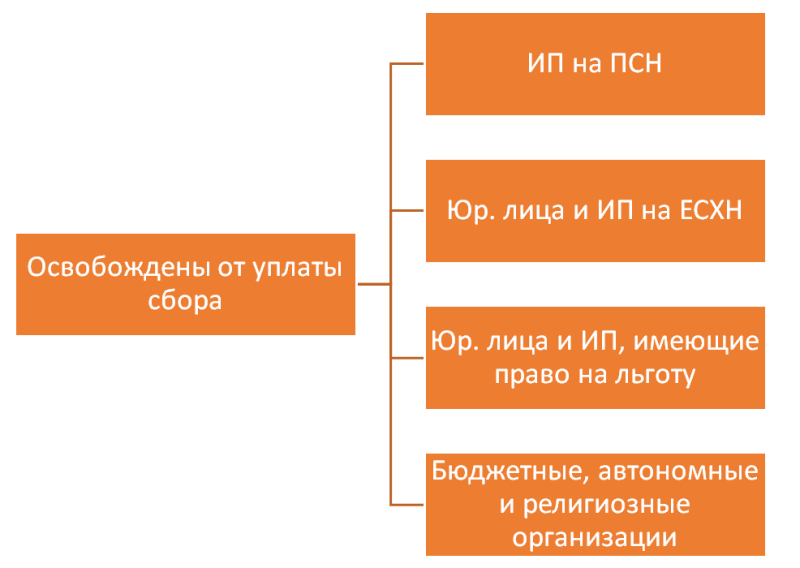

Кроме того, от уплаты этого сбора освобождены следующие организации:

- почтовые отделения;

- работающие на ярмарках;

- осуществляющие продажи на объектах культуры (музеях/театрах/цирках/кинотеатрах), если доход от реализации билетов составляет на меньше ½ от общей выручки;

- продающие товары напрямую со склада;

- реализующие книжки, газеты и другую печатную продукцию, если выручка от продажи этих товаров – не меньше 60% от оборота;

- онлайн-магазины.

Если организация оказывает населению такие услуги, как:

- ремонт обуви/одежды/часов/ювелирных украшений,

- изготовление ключей,

- парикмахерские и косметические услуги, ногтевой сервис,

- химчистка и стирка вещей и изделий,

то они не платят сбор при условии, что они реализуют сопутствующие товары, которые занимают меньше 10% от зала, а вся площадь занимаемого ими зала – не больше 100 м2.

С перечнем льгот по уплате сбора можно ознакомиться в ст. 2 и 3 Закона Москвы № 62 от 17 дек. 2014.

Как встать на учет в ФНС?

Для уплаты сбора ИП и юрлица обязаны встать на учет в налоговом органе по месту расположения объекта торговли. Если торговля носит разъездной характер, то подавать уведомление необходимо по месту собственной регистрации.

Постановка на учёт осуществляется на основании поданного заявления по форме ТС-1 и сопутствующих документов, подтверждающих право на ведение торговой деятельности. Подать заявление нужно в строго ограниченные сроки – не позднее 5 дней с начала торговли.

После подачи заявления налоговый орган в течение 5 дней направляет налогоплательщику свидетельство о постановке на учёт.

Если лицо не встаёт на учет добровольно, заплатить сбор все равно придется – только теперь уже вместе со штрафами и пени. За нарушение сроков подачи уведомления штраф составляет всего 200 рублей, а в случае принудительной постановки на учёт придётся заплатить в казну 10% от доходов за время, в котором торговля осуществлялась без подачи уведомления (но не меньше 40 тыс. руб.).

Как оплачивается торговый сбор?

Торговый сбор нужно платить каждый квартал. Налогоплательщику необходимо самостоятельно определить ставку и посчитать сумму платежа для каждого объекта. Ставка зависит от:

- вида торговли;

- расположения торгового объекта (самые высокие ставки в ЦАО, самые низкие – для объектов, расположенных за МКАД);

- его площади в кв.м. и других характеристик.

Со ставками, действующими на территории города Москва с 1 января 2024 года, можно ознакомиться в таблице ниже.

* Коэффициент на 2024 год равен 1,828.

Рассчитанную сумму необходимо перечислить по итогам отчётного квартала:

- I квартал 24 года – не позже 28 апреля 24 года;

- II квартал – не позже 28 июля24 года;

- III квартал– не позже 28 октября 24 года;

- IV квартал 24 года – не позже 28 января 25 года.

Сбор перечисляется платежным поручением в составе Единого налогового платежа.

Уплатить сбор за отчетный квартал необходимо, даже если торговля осуществлялась всего 1 день в этот период или началась за сутки до окончания квартала.

Если у вас остались вопросы по расчету или уплате торгового сбора, вы можете обратиться на сайт ДЭПиР Москвы, где размещена подробная информация об этом платеже. Платить торговый сбор нужно своевременно и в полном объеме. Это позволит избежать серьёзных штрафов и пени.

Концелидзе Эднарий Эмзариевич Эксперт по юридическим вопросам